云汉芯城IPO,公司主要通过自建自营云汉芯城B2B线上商城提供电子元器件销售业务,一边是云汉芯城忙着上市,另一边则是创始人已经提前变现。

文章来源:和讯网

尽管名字带“芯”,但这家公司做的并不是当下最火爆的业务之一即芯片业务;此外其名字还出现了“互联网”这几字,然而,它也不是一家互联网公司。

去年12月底在深交所创业板递交上市申请后,近日,云汉芯城(上海)互联网科技股份有限公司(以下简称为“云汉芯城”)更新了一版招股书与问询回复。

现金流吃紧、融资与借债不断,云汉芯城对于上市募资的渴求呼之欲出。然而,公司主营业务又存在天然“短板”。公司能如愿拿到上市的“通关文牒”吗?

赚“购销差价”的中间商

或是名字的缘故,交易所在问询中要求云汉芯城说明“是否属于互联网企业”。对此,公司坦言,公司主要通过自建自营云汉芯城B2B线上商城提供电子元器件销售业务,应属于“F51 批发业”中的“F5193 互联网批发”,不属于“互联网和相关服务”。

换言之,云汉芯城相当于一家赚差价的中间商,从上游供应商初采购电子元器件后,再卖给下游的客户,盈利来源为“购销差价”。公司总裁兼CEO刘云锋早年也曾放下豪言,“我们的目标是电子元器件行业的‘京东’”。

在电子元器件上游原厂与下游需求方之间通常存在一个规模巨大的流通市场,分销商在其中发挥了重要作用。按照传统划分方式即是否取得原厂授权,分销商通常可分为授权分销商、独立分销商等。近年来,随着互联网技术、人工智能算法等技术的兴起和应用不断深入。云汉芯城这样的产业互联网商城应运而生。

云汉芯城同样也不具备原厂授权代理资质,主要从原厂、其他分销商手中采购。2019年至2022年上半年(以下简称为“报告期内”),公司前五大供应商几乎都是授权代理商,包括罗彻斯特、艾睿、TTI、得捷电子、安富利、富昌电子等。仅有的原厂是德州仪器,而公司与之的合作模式也并非授权代理,而是基于库存数据对接的业务合作。

这使得云汉芯城服务能力有限,主要面向中小型客户,约9成订单金额在10万元以下。报告期内,公司前五大客户变更也很频繁,没有一家客户能够连续3年登榜。

图源:招股书

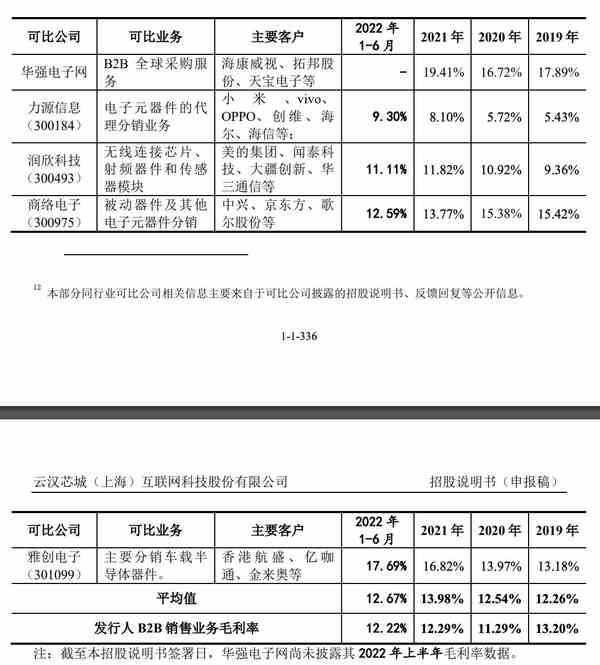

客户集中度低、单笔订单金额小,这使云汉芯城毛利率并不亮眼。报告期内,公司B2B销售业务的毛利率分别为13.2%、11.29%、12.29%、12.22%,除2019年外,均低于行业平均值。

图源:招股书

与同样从事电子元器件 B2B 销售业务的华强电子网对比后发现,后者2019年至2021年毛利率分别为17.89%、16.72%、19.41%,每年比云汉芯城约高了5%。公司就此解释,“华强电子网主要服务于大中型客户的长尾采购需求,单笔订单金额相对较大,且供应商集中度相对较低”。

只是“账面富贵”?

在云汉芯城看来,融资渠道相对狭窄,资金实力较弱,一定程度上制约了自己服务大中型客户、大批量订单方面的能力。但实际上,公司近两年来连续盈利,净利润规模更是突飞猛进。只是,赚的钱都去哪儿了呢?

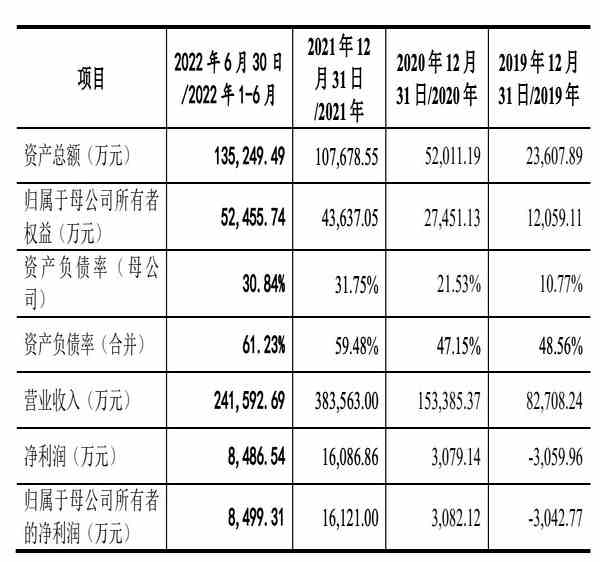

报告期内,云汉芯城分别实现营业收入8.27亿元、15.34亿元、38.36亿元、24.16亿元,分别实现归属于母公司所有者的净利润-3042.77万元、3082.12万元、1.61亿元、8499.31万元。2020年成为公司业绩的转折点。

图源:招股书

同期,云汉芯城经营活动产生的现金流净额分别为-7179.1万元、-6878.03万元、-5065.75万元、-5409.58万元,三年半持续流出2.45亿元。对此,公司表示,经营活动产生的现金流量净额为负与公司的经营模式、采购端与销售端账期错配相关。

图源:招股书

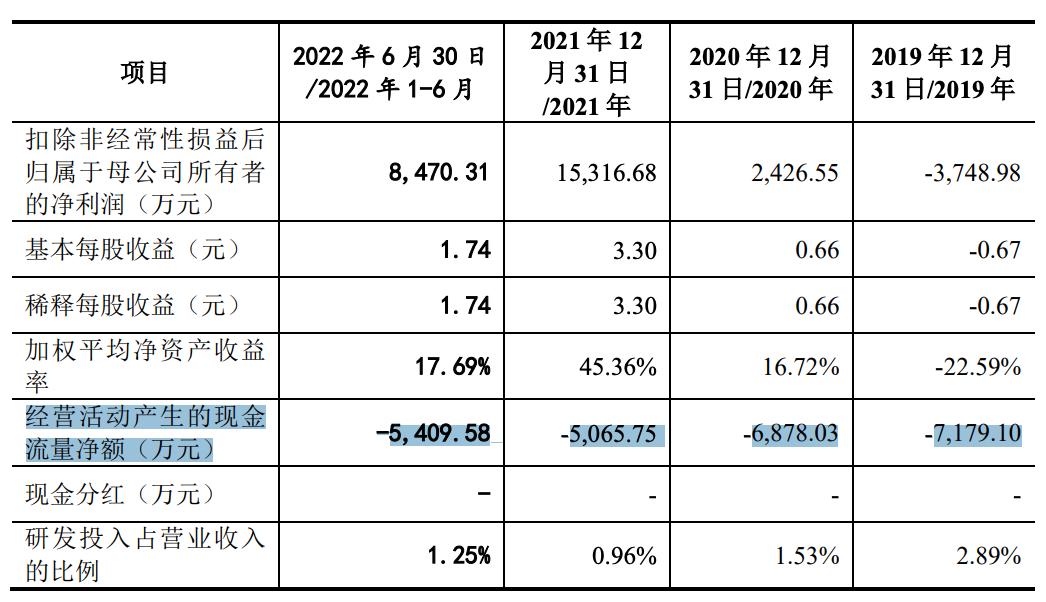

报告期内,云汉芯城应收账款账面价值分别为5656.65万元、1.76亿元、3.99亿元、4.54亿元;同时,公司存货金额也大幅增长,对应年份分别为3445.93万元、8263万元、2.21亿元、2.35亿元。单是2022年上半年,公司应收账款账面价值和存货账面价值占公司总资产比例分别为39.97%、20.67%,合计达到了60.64%。

图源:招股书

在存货、应收账款占用了大量流动资产的情况下,截至2022年6月,云汉芯城货币资金仅为2.74亿元。而同一时间,公司短期借款已经达到4.13亿元、应付账款也有2亿元。

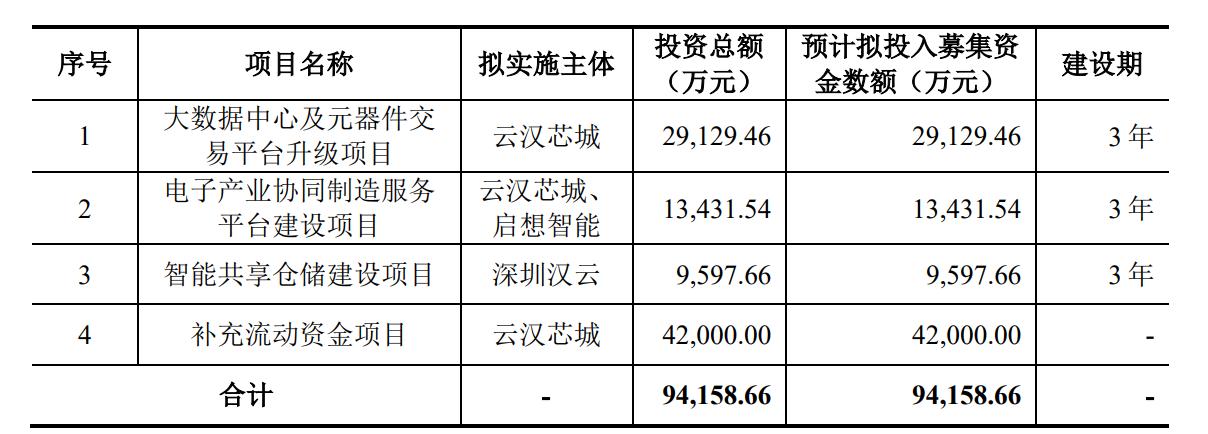

眼看资金链压力愈发沉重,云汉芯城难掩对于上市募资的诉求。本次IPO,公司拟募集资金9.42亿元,将分别投资于“大数据中心及元器件交易平台升级项目”“大电子产业协同制造服务平台建设项目”“智能共享仓储建设项目”以及“补充流动资金项目”。其中,用于补充流动资金的4.2亿元,便占了本次募资总额的近45%。

图源:招股书

创始人上市前大额套现

一边是云汉芯城忙着上市,另一边则是创始人已经提前变现。

招股书披露,2008年4月,曾烨创办了云汉芯城前身上海云汉电子有限公司,该公司设立时的另一位自然人股东为刘云锋。目前,曾烨担任董事长、刘云锋为总裁、董事。

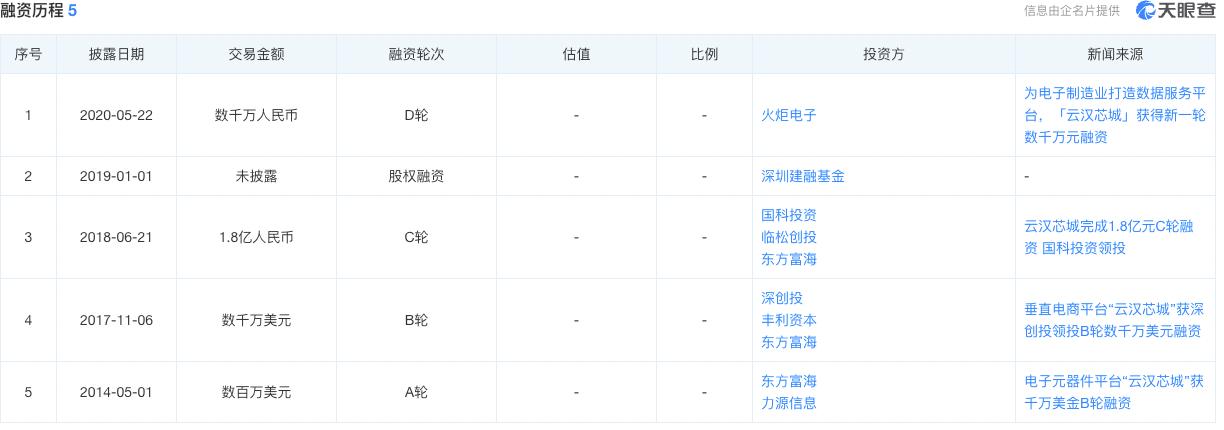

成立至今,云汉芯城共进行5轮融资。

图源:天眼查

其中,2018年6月,云汉芯城进行第二次增资和股权转让,曾烨和刘云峰分别通过股权转让套现约2025万元、1350万元,合计约3375万元。

2020年9月,云汉芯城进行第三次增资和第四次股权转让,曾烨和刘云锋分别通过股权转让套现约4977万元、2554万元,合计约7531万元。

图源:招股书

据此计算,曾烨、刘云锋二人在云汉芯城上市前便已经合计套现1.09亿元。

这不由令人好奇:创始人在云汉芯城上市前便大额套现,是否侧面说明了他们对公司业务的不看好?此外,按照招股书披露,既然公司2020年起开始盈利,为何创始人仍在该年9月选择套现呢?

对于本文相关疑问,和讯财经曾发送邮件至云汉芯城邮箱,截至发稿并未获得回复。和讯财经亦会持续关注公司后续IPO进度。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。