紫光要想收购美光比去西天取经还难,不过可以起到“千金买骨”的效果。实际上,核心的技术靠买是很难买到的,中国还是要坚持脚踏实地,自我发展。

PC市场的放缓速度超出了大家的预期,美光市值已经从最高点下降了50%。7月14日,一则“中国半导体厂商龙头紫光集团邀约收购美国存储芯片巨头美光”的消息引起了轩然大波。市值76亿美金VS230亿美元,典型的蛇吞象。这是自从工信部主导大基金成立以来,最大规模的半导体业务国际性并购尝试。

无论是分析师还是主流媒体都认为可能性微乎其微。收购牵扯到美国政府对于高科技产品输出管制项目,美国外国投资委员会(CFIUS)——大反派,将会介入审核并有权中止该项目交易。紫光要想收购美光比去西天取经还难,不过可以起到“千金买骨”的效果。实际上,核心的技术靠买是很难买到的,中国还是要坚持脚踏实地,自我发展。

紫光战略,半导体转型顺势而为

去年九月大基金成立,今年3月发布的“中国制造2025”,半导体领域成为重中之重。中国每年的半导体组件进口金额已经超过原油,工业产品大脑的半导体自给率仅为20%左右。其中,主要进口使用美国和日本企业制造的半导体,信息存在泄露的风险,必须警惕国家安全受到威胁。

据紫光的高管透露,目前收购处于非正式打探美光科技意向的阶段,进行过多次将于近期向掌管会发改委正式申请进入收购程序。

紫光的前身是清华大学于1998年成立的投资公司。是基于当时大学应该独立赚取运营预算的政策而设立的。该公司利用清华大学擅长理工科的特点,主要面向高科技领域投资。

紫光2013年之后相继收购了中国半导体公司展讯通信和锐迪科微电子。2014年决定让上述两家公司接受美国英特尔的出资,事实上转变为专注于半导体业务。

紫光采用专注于半导体开发的无厂经营形态,主要开发智能手机用系统LSI(大规模集成电路)。据中国半导体行业协会调查,14年展讯和锐迪科的合计销售额为94亿元。

目前的销售额仅为全球最大的无晶圆厂半导体企业美国高通的10分之1左右。紫光计划通过收购拥有大型工厂量产DRAM和闪存等存储器的美光科技向综合性半导体厂商转型。

紫光布局:打造中国版英特尔

对此市场研究机构DIGITIMES Research认为,该笔收购案若属实,将面对美光董事会、美国政府等重重关卡,成功机率不高,但若能成功,虽无法立即改变 全球内存市场版图,但大陆IC产品线将从移动通讯延伸至数据中心、云端计算等领域,更将在终端市场创造中国自有品牌。

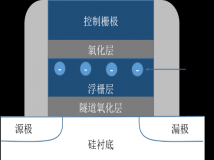

DIGITIMES Research指出,中国早在十一五规划期间(2006~2010年),即把内存视为半导体产业发展核心项目之一,并规划中芯与武汉新芯投入NAND Flash研发制造,及武汉新芯于次世代内存RRAM/MRAM研发。然而,在中国缺乏内存相关IP与专利情况下,其内存产业发展速度相当缓慢,也因此,在2014年下半大基金设立之后,即希望透过美国DRAM厂ISSI (Integrated Silicon Solution Inc.)等途径取得DRAM相关技术来源。

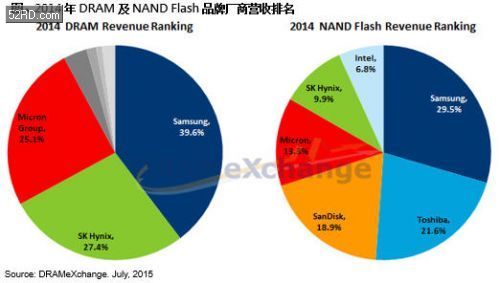

美光同时拥有DRAM、NOR Flash、NAND Flash核心技术与产品线,与三星(Samsung)、SK Hynix相同,内存产品线相当完整,其中,2014年DRAM与NAND Flash营收排名分别为全球第三与第四,更值得注意的是,从产品应用层面观察,除既有计算机与移动通讯应用外,美光亦能在固态硬盘、服务器,乃至于车用电子、工业应用、医疗电子提供解决方案,正符合《中国制造2025》所规划的技术发展方向。

事实上,美光来自中国营收金额与占其营收比重皆快速攀升,2012年美光来自中国营收金额仅达29.4亿美元,占其营收比重35.7%,至2014年已分别成长至67.2亿美元、41.1%。清华紫光若能顺利收购美光,将能提升中国IC内需市场自给率,2014年中国IC内需市场规模为980亿美元,因此,美光大陆营收金额相 当于可提升中国IC内需市场自给率6.9%。

值得注意的是,清华紫光于2014年5月取得惠普(HP)旗下结合网络设备、服务器、储存技术的新华三公司51%的股权,DIGITIMES Research认为,若能顺利并 购美光,甚至进一步成功收购Marvell取得储存芯片解决方案技术,中国将从移动通讯、计算机领域,延展至服务器、数据中心、云端计算等产品领域,并从半导体组件至终端制造领域,都能提供完整解决方案,更将进一步打造具规模与技术能力的自有品牌企业,锁定的市场也将由中国内需市场扩展至全球外销市场。

若是清华紫光无法顺利收购美光,未来中国是否会采用华亚科与美光合作的策略模式,则还要再进一步观察。

美光弱势:英特尔帮紫光一石二鸟?

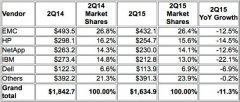

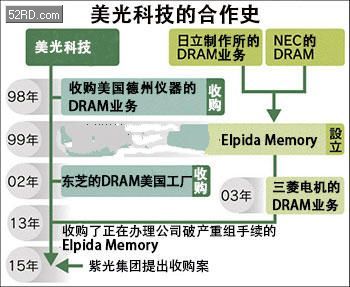

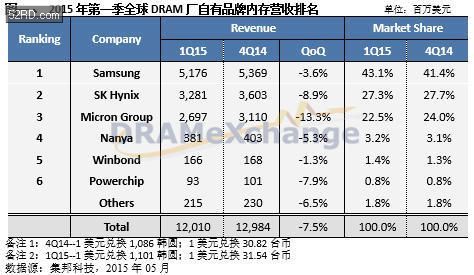

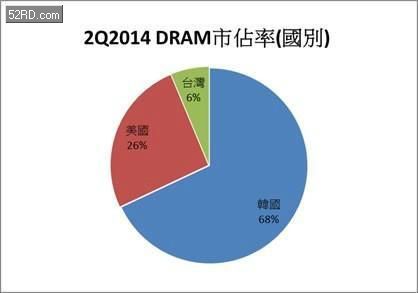

近几年DRAM的供需市场产生很大的变化。2013年美光(Micron Technology Group)并购日本内存大厂尔必达(Elpida)后,全球DRAM生产几乎由前三大公司:三星(Samsung)、海力士(SK Hynix)以及美光所霸占,小厂只能挑选大厂已经淘汰的小众市场勉强维持。而低功耗的移动DRAM(mobile DRAM)逐渐取代标准型DRAM,成为DRAM产业最重要的市场。目前,三星的最新的20纳米DRAM DDR4已经开始在智能手机市场铺货。

DRAMeXchangee更进一步预测,2014年移动DRAM占整体DRAM产出的36%,2015年有机会突破40%大关。未来几年,移动内存大有机会取代标准型DRAM,成为最大的DRAM产出。看准移动DRAM的商机,DRAM三大厂纷纷宣布设置新设备来增加移动DRAM的产量。三星、SK海力士工艺领先牢牢锁定前两名,美光因为不少产能比重还在30nm工艺以下,20nm工艺升级也不如预期。

虽然个人计算机市场需求下滑,但近年来云端运算与云端数据储存应用的崛起,带动服务器设备需求逐年攀升,服务器DRAM也跟着稳定成长。

可以看出,DRAM产业受到PC市场萎靡以及移动市场兴旺的影响,美光与三星、SK海力士的差距在变大。但美光在汽车电子、工业电子等领域的产品线丰富,也在积极向mobile转型,未来怎么样还真不好说。

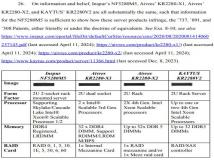

DRAMeXchange调查显示,清华紫光集团的确有提出收购邀约,但仅是初步的阶段,若要成定局并非易事,也难在短时间内洽谈完成。值得注意的是除了DRAM产品外,由于美光的NAND Flash技术是与英特尔成立的合资公司IMFT开发,因此相关技术移转也必须与英特尔一同谈判。去年九月英特尔以15亿元(持股占比约20%)策略入主紫光集团,因此在此并购案将扮演关键的角色,若清华紫光集团能成功,将有机会一次取得DRAM与NAND Flash的技术。

如今移动设备与物联网重新带动DRAM市场需求,朝向更小、更省电的方向迈进。台系厂商也在积极备战20纳米DRAM市场,美光与三星之间的价格战愈发激烈,这使得美光不得不逐渐缩减研发投入。

紫光的逻辑:抄底美国半导体

关于紫光收购美光,英国金融时报专栏评论并不认可抄底这一说法。

那些认为半导体行业的波动性已成为过去的人听好了:事实并非如此。这一假说已经流行了一段时间。但即使进行了多年的整合,这个行业依然容易受到盛衰周期的影响——就算因为全球范围内动态随机存取存储器(DRAM)制造商已经减少到三家,这些周期变得温和了一些。

这可能创造有意思的并购机会。美光科技看起来物有所值:由于内存芯片销售情况令人失望,美光科技的股价今年已下跌50%。最近一个季度的营收同比下降3%,该公司预期营收还将进一步下降。个人电脑(PC)销售趋缓是部分原因——美光科技60%的销售额来自用于PC和服务器的DRAM芯片。

不管清华紫光是否要收购美光科技,这些交易传言发出了一个强大信号:半导体行业或许已接近谷底。追踪DRAM价格的咨询公司TrendForce表示,DRAM的季节性需求将在今年下半年加强。而对服务器用DRAM的需求将有助于弥补PC销售的疲弱。

美光科技和清华紫光结盟可能具有一定的战略逻辑。中国没有任何大型内存芯片制造商;国有控股的紫光一直在该领域进行投资,已收购了两家手机芯片设计公司展讯(Spreadtrum)和锐迪科微电子(RDA Microelectronics)。中国也是美光科技的最大市场,去年占其销售额的40%。此外,北京方面的政策制定者对外国科技公司的态度正日益强硬——这意味着在中资集团旗下可能带来有利机会。

美光科技自身也对于在周期低谷时收购半导体企业有所了解:2012年,美光科技以极低的价格收购了破产的日本芯片制造商尔必达(Elpida)。2014年度的销售额163亿美元,现在形势发生了逆转,周期还将继续。

大反派:美国外资安全审查委员会

过去多年间,国内部分企业曾尝试通过国际并购的方式进入存储器产业,但均以失败告终。如武岳峰资本对芯成的收购,时间已经过去半年还在和赛普拉斯进行价格战。

虽然紫光财大气粗,但要想实现横跨中美的大型半导体重组,道路将非常曲折。

事实上,技术管制是美国政府长期执行的基本国策。2014年,Intel曾15亿美元入股紫光集团,但是不包括向中国企业开放X86架构的设计技术。

除此之外,Intel在中国建设的制造生产线也被限制。此前,Intel曾投资25亿美元在大连建设芯片厂,但厂房目前仅引入了intel的65nm制造工艺,更先进的40nm、28nm、14nm工艺均没能引入。

此外,美国外资安全审查委员会(CFIUS)也是阻力源之一。CFIUS是由美国财政部牵头,国土安全部、情报部、能源部等其他9个部坐阵,其主要职责就是审查指向美国企业的海外投资给国家安全造成的潜在影响。此前,华为退出美国通信市场,三一重工风车项目被勒令禁止,都与CFIUS有关。

此前,IBM也曾出售旗下芯片制造业务,收购者为阿联酋的Global Foundries公司,这一收购在本月初通过了CFIUS的审查。此外2014年4月,IBM向中国企业开放了核心的Power芯片架构授权,考虑到与中国合作的重要性才顶住了来自CFIUS的压力。

美光持有的存储器技术正不断推进通用化,但依然可以用于导|弹及军用飞机等军需产业。对于军事及能源等安全保障相关收购项目,美国议会持反对意见的例子有很多。比如,2005年中国海洋石油(CNOOC)就被迫放弃收购美国优尼科。

业界有传言称,2012年中国的基金也参与过日本尔必达的救济项目投标,但最终却被美光中标。

即使完成收购,也会面临存储器业务特有的难题。DRAM行业随着企业不断进行重组,排名前三的公司持有90%的市场份额,已是一个垄断市场,一但业绩不佳则会出大规模的亏损。

市场和时代在变,国内半导体产业机会更多

6月23日,中芯国际与华为、imec、Qualcomm在人民大会堂举行签约仪式,宣布共同投资中芯国际集成电路新技术研发(上海)有限公司,开发下一代CMOS逻辑工艺,直指14纳米工艺的合作研发制造。多方合作也将为中国带来更加先进的制程技术和晶圆制造能力,帮助中国建立提升FinFET工艺技术。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。