Equinix:全球最大零售型IDC厂商。Equinix目前全球拥有近200个数据中心,覆盖52个核心区域。

概述要点

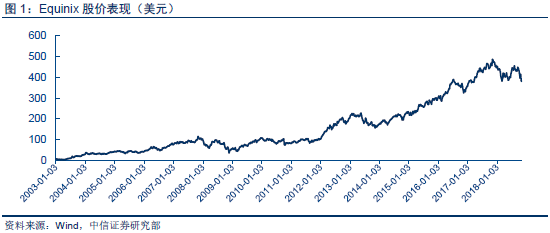

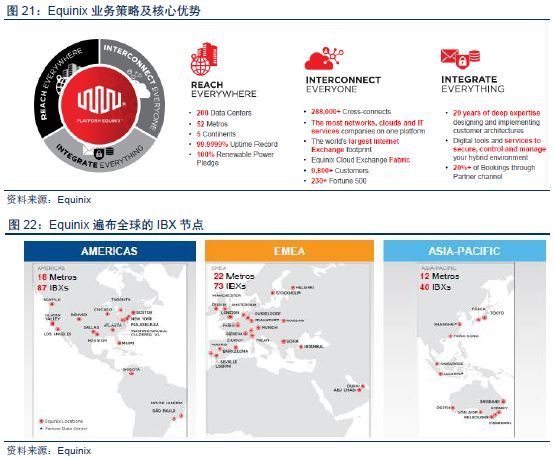

- Equinix:全球最大零售型IDC厂商。Equinix成立于1998年,为全球最大的第三方IDC厂商,全球份额占比13%,Equinix目前全球拥有近200个数据中心,覆盖52个核心区域,为全球超过近万家云服务商、IT服务商及大型企业提供服务。Equinix于2003年在纳斯达克上市,上市以来市值累计上涨近80倍。Equinix目前已连续63个季度保持营收正增长,2018年前三季度营收37.62亿美元(同比+18.73%),净利润2.55亿美元(+52.2%)。

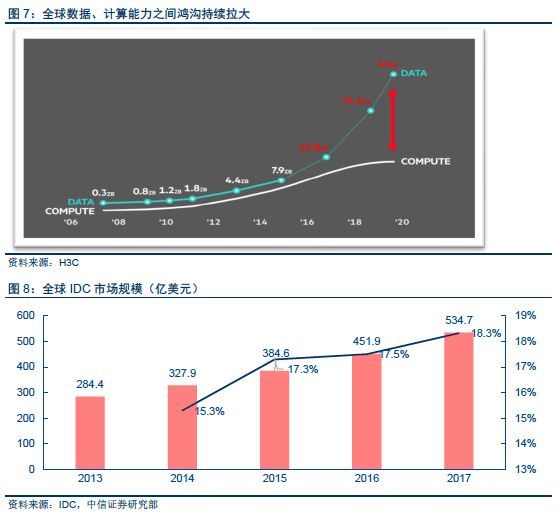

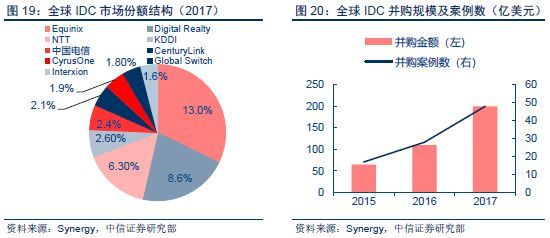

- 行业分析:云计算推动IDC产业持续高景气度,亦带来产业高门槛、强者愈强。移动互联网,尤其是视频产业快速发展,带来数据量激增。据IDC统计,2016年全球数据存量达16ZB,预计到2020年将增长至40ZB以上,2025年或高达160ZB。数据流量端,2017年全球移动数据流量合计11.3EB/月,过去十年CARG高达79%。数据量激增,全球云计算产业加速发展,数据中心IDC作为IT底层基础设施,直接受益。2017年全球IDC市场规模540亿美元(+18%)。同时云计算产业的发展亦推动超大型数据中心成为主流,网络、运营能力等要求亦显著提升,全球IDC市场呈现强者愈强格局。

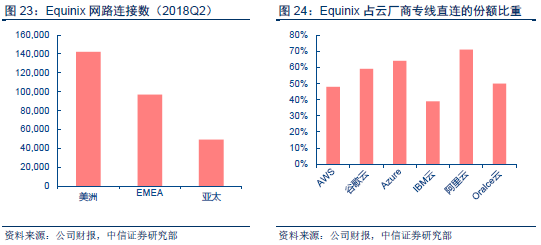

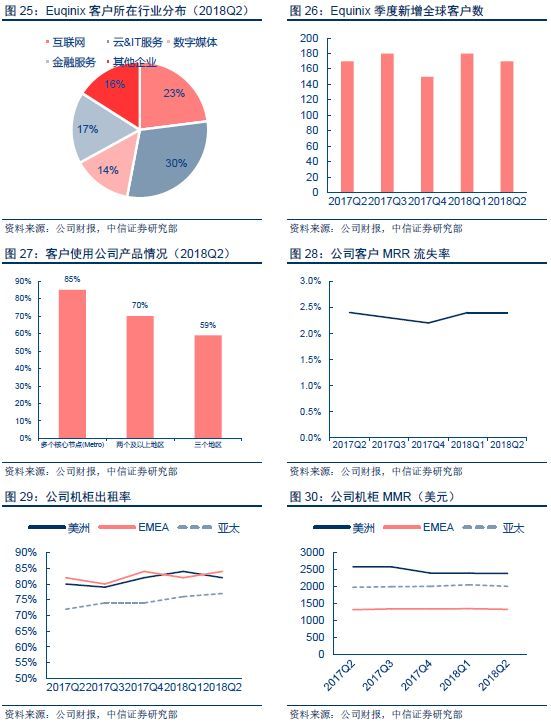

- Equinix分析:具有独特资源优势,运营效率行业领先。覆盖全球的高等级IDC资源、网络资源构成Equinix独特的业务优势,目前Equinix IDC节点覆盖全球主要商业区域,并拥有29.4万个交叉网络连接点。独特资源优势亦为Equinix带来稳定的客户基础,Equinix拥有超过9800个客户,其中有230个为世界500强。公司运营效率等亦在行业内处于领先水平,MRR(月持续租金额)流失率一直稳定在2.2%~2.5%之间。且客户营收结构较为均衡,TOP 10客户营收贡献占比19%,TOP 50客户占比38%,下游客户主要集中于云&IT服务、互联网、数字媒体、金融等领域,全球季度新增客户数稳定在150~200家之间。Equinix在机柜出租率、MRR、用户流失率等指标方面亦显著高于行业平均水平。

- 估值逻辑:EV/EBITDA为市场主要估值方式。IDC属于典型的重资产业务,IDC公司营收增长主要依赖于IDC资源的持续扩充,以及资源利用率和运营效率的改善。短期IDC项目的建设,新IDC项目ram up(爬坡)周期等因素均会通过影响IDC企业折旧&摊销、运营费用等科目,最终影响IDC企业当期利润水平。因此有别于国内市场采用PE方式对IDC公司进行估值定价,EV/EBITDA为海外市场更为接受和认可的估值方法。目前美股市场IDC公司EV/EBITDA一般在16~20X之间,而市场一直基于Equinix的独特资源优势以及突出市场地位而给予其一定的估值溢价。

正文

1公司概述:全球最大的零售型IDC厂商

Equinix成立于1998年,目前为全球最大的第三方IDC厂商。Equinix于2002年在纽约上市,代号EQIX,Equinix自上市以来市值累计上涨近80倍。目前Equinix主要采用零售模式实现IDC业务的开展,同时公司已经连续63个季度保持营收正增长。Equinix2018年上半年实现营收24.78亿美元,同比+23%;实现EBITDA 10.98亿美元,同比+26%。Equinix在全球三个核心大区(美洲、EMEA、亚太)拥有52个可用区(Metros),超过200个数据中心,以及近30万个互联节点。同时Equinix在全球拥有超过9800家企业客户,全球财富500强企业中230家为公司客户。

主营业务:IDC托管、网络增值业务等

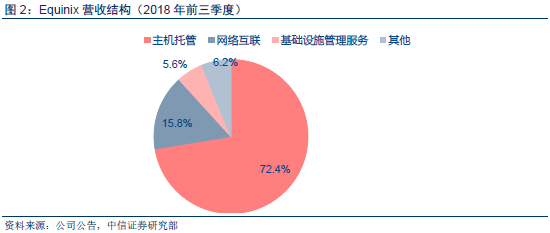

Equinix核心业务主要围绕IDC展开,且主要以零售型模式为主。Equinix当前业务包括主机托管、网络互联、基础设施出租及其他业务,其中主机托管和网络互联为Equinix的主要营收来源。2018年前三季度主机托管业务营收27.3亿美元,占Equinix整体收入比重72.4%,网络互联服务收入6.0亿美元,占比15.8%。

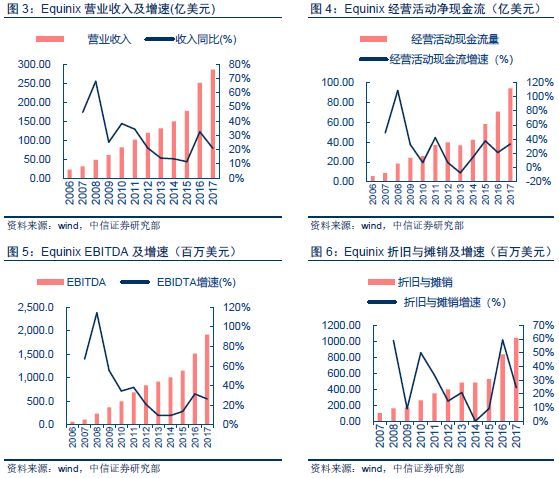

财务分析:连续63个季度实现营收正增长

作为全球最大的零售型IDC厂商,Equinix一直以来借助持续的IDC资源扩展和运营效率的改善,推动业绩的持续、稳步改善。截止到2018Q3,Equinix已经连续63个季度实现营收、EBITDA正增长。2018年前三季度公司共实现营业收入37.6亿美元,同比增长18.8%;EBITDA 16.7亿美元,同比增长20.8%;归属净利润2.6亿美元,同比增长51.8%。

2竞争格局:Equinix在全球CRM市场一枝独秀

全球IDC产业高景气度中期有望延续

在全球云计算市场高速增长的背景下,包括IaaS厂商、IT硬件设备&芯片、IDC等在内的底层IaaS环节迎来黄金发展时期。由于目前云计算市场的高增速(AWS同比增长49%,微软云同比增长53%),分析师认为未来几年将是云厂商资本密集的投入周期。过去三年全球IDC产业的市场规模为384.6亿美元、451.9亿美元和534.7亿美元,平均增速在18%左右,假设未来数年全球IDC市场维持当前增长水平,预计在2020年全球IDC市场规模将达到900亿美元,长期确定性突出。

云计算推动全球IDC产业进入门槛显著抬升,强者愈强

全球IT产业的复苏、云计算的高速增长带来全球IDC产业的持续高景气度的同时,亦对IDC产业本身带来诸多的影响和改变。在本部分内容中,分析师们将聚焦海外市场,对IDC产业的业务形态、竞争格局、核心竞争力等关键维度的趋势变化进行分析。

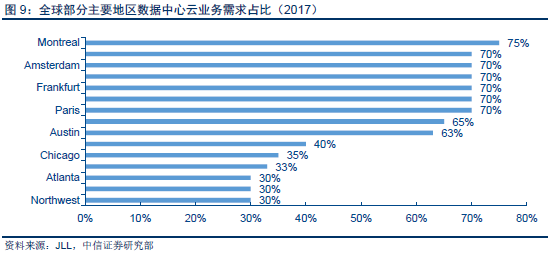

下游需求:云服务正逐步成为IDC首要需求方。根据美国研究机构JLL的数据统计,目前在全球部分主要一线城市,云服务已经成为IDC下游主要需求方,部分城市占比甚至超过70%,而像美国一些传统的IDC集中城市,该比例亦超过30%。随着云渗透率的持续提升,分析师预计该比例仍有望持续提升。

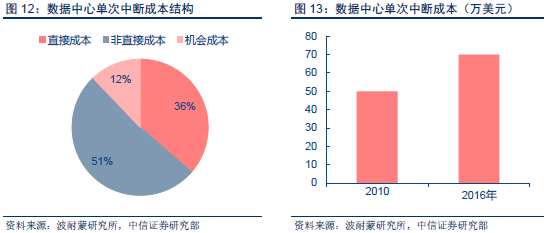

技术门槛:网络连接、稳定性要求显著提升。IDC面临的IT环境亦存在两个明显的变化:1)混合云预计将在可见的未来成为主流的部署模式,因此多系统间的实时、灵活网络连接需求将显得更为急迫;2)数据流量的爆炸式增长,以及业务峰值时间更高的IT载荷需求将使得数据中心的运维复杂度显著提升,而IT系统本身重要性的提升亦使得数据中心的故障成本较以往大幅攀升。基于上述环境的变化,对数据中心的网络连接能力、运营稳定性的要求将使得数据中心的技术门槛大幅抬升。

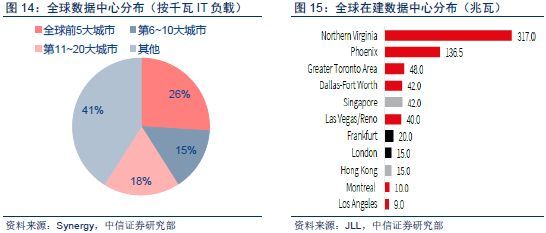

地理分布:靠近一线客户。作为数字地产,地理位置对于数据中心来说仍是最为重要的因素之一。从全球市场目前的数据中心分布以及新建数据中心的选址来看,靠近一线业务需求方仍是数据中心选址的首要考虑因素,其次才是运营成本等因素。

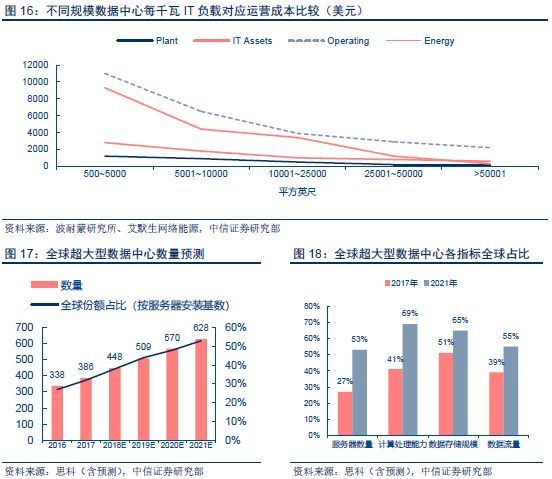

产品形态:超大型数据中心主导。波耐蒙研究所、艾默生网络能源等机构的研究显示,随着单体数据中心规模的持续扩大,数据中心单位千瓦负载的运营成本亦出现明显的降低,即数据中心的规模和单位运营成本呈明显的反比关系,例如规模在500~5000平方英尺的数据中心,每千瓦IT负载对应的能耗成本平均为9300美元,而规模在5万平方英尺以上的数据中心,该数字仅为300美元。随着云计算成为IDC的主要需求方,云计算厂商出于业务需求、运营管理等层面的诉求,亦希望采用超大规模的数据中心(规模>=1万个标准机架)。因此,超大型数据中心有望成为未来的主流,而思科的研究结论亦和上述推导相一致,思科预计到2021年,全球超大型数据中心数量将超过600个,并承载全球数据中心中53%的服务器安装量、69%的运算能力、65%的数据存储能力,以及55%的数据流量。

竞争格局:第三方厂商主导,行业强者愈强。目前在全球市场,电信运营商正逐步退出IDC市场,进一步聚焦主业,大型的云服务商&互联网公司在自建IDC同时,亦不断加强和第三方IDC厂商的合作。竞争格局方面,以Equinix为代表的第三方厂商为全球IDC市场的主要力量。云计算带来全球IDC产业的高景气度,并不断推升IDC市场的进入门槛,全球IDC市场呈现强者愈强格局。

3 Equinix公司分析:具有独特资源优势,运营效率行业领先

Equinix IDC及网络资源覆盖全球,具有独特资源优势

作为全球IDC行业的典型代表企业,Equinix在行业内首次提出“构建以数据中心群为平台的行业生态系统”战略,并通过在全球范围内IDC、网络互联等基础设施领域的持续投入,积累了高质量、高粘性的客户基础,并最终借助全球化资源优势、客户资源,以及相互间持续正向循环推动,成为了全球最大的第三方IDC厂商。

截至目前,Equinix在全球拥有近200个IBX节点(美洲87个、EMEA 73个、亚太40个),签约机柜数超过20万个,整体机柜利用率在77%~83%之间,且所有数据中心均按照T4等级建设,并拥有99.999%的Uptime Record。同时Equinix在全球拥有近30万网络连接数(美洲14.2万、EMEA 9.7万、亚太4.9万),网络互联带宽超过6万GB。

Equinix运营效率处于全球领先水平

根据Forrester调查显示,稳定性&网络互联、经济效益成为用户选择Equinix的主要因素。依托全球范围内突出的资源优势以及基于既有客户基础形成的网络生态,Equinix IDC业务运营效率在行业内处于显著领先水平。目前使用公司多个节点、两个以上Region、三个Region的客户占比分别为85%、70%、59%,MRR流失率一直稳定在2.2%~2.5%之间。公司TOP 10客户营收贡献占比19%,TOP 50客户占比38%,且下游客户主要集中于云&IT服务、互联网、数字媒体、金融等领域,季度新增全球客户数稳定在150~200家之间。公司在机柜出租率、MRR、EBITDA margin等指标方面亦显著高于全球行业平均水平。

Equinix借助持续并购&自建推动资源稳步扩展

资源的扩展、业务运营效率的改善一直为驱动Equinix业绩成长的主要动力。近年来Equinix一直在保证稳健财务结构的同时,持续推进基础资源的扩展,以实现Equinix业绩的持续增长。自2003年上市以来,Equinix一直借助稳定经营现金流以及外部融资,在保持高资产负债率的同时,持续推动基础IDC、网络资源的扩展。从2007年到现在,Equinix在全球范围内累计收购17家知名数据中心运营商,而基础资源的持续扩展也成为公司营收持续增长的重要推动力:在2017年,Equinix2015年收购的Bit-isle、TelecityGroup分别贡献了1.49、4.01亿美元的收入,2017年收购的Verizon则贡献了3.59亿美元的收入。

本文来源:英博前瞻

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。