行泊一体方案将原本为行车或泊车单独配备的传感器深度复用(如行车调用环视摄像头,泊车调用激光雷达),同时将行车与泊车算法逐步统一。

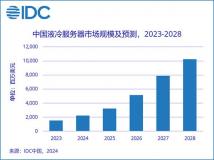

在量产、成本控制、高阶智能驾驶的市场发展趋势激发下,行泊一体成为最热的话题。2022年,中国行泊一体域控制器市场规模已经达到1.3亿美元。2023年,无论是本土、外资供应商,还是L2或L4技术路线的技术提供商,诸多企业纷纷加码行泊一体市场,随着更多厂商规划的量产时间临近,行泊一体市场的竞争大战一触即发。

根据调研,IDC发现行泊一体市场如下发展现状与趋势:

行泊一体发展趋势明确:传统汽车电子电气架构下,自动驾驶中的行车与泊车功能实现独立存在,分别调用独立的传感器、使用各自的芯片、部署不同的自动驾驶算法。在这一框架下,多个传感器、多芯片的配置使得硬件成本居高不下,同时不同的算法框架也难以应对更加复杂的自动驾驶场景。在自动驾驶的自动化需求不断迭代升级、主机厂成本控制需求逐步攀升的市场需求下,将行车与泊车的硬件、软件集成一个域控开始成为行业的共识并形成明确的发展趋势。具体来说,行泊一体方案将原本为行车或泊车单独配备的传感器深度复用(如行车调用环视摄像头,泊车调用激光雷达),同时将行车与泊车算法逐步统一,以此技术路径逐步实现行车中的城市NOA或者泊车中的AVP等复杂场景,拓宽自动驾驶的边界范围。

驾驶场景L2级别较多,落地产品的场景功能开始向NOA、记忆泊车拓展:根据IDC调研整理,当前行泊一体框架下可实现的自动驾驶功能集中于辅助驾驶场景,少量厂商已经能够实现落地高速NOA、记忆泊车等功能。2023年,市场有望看到城区NOA等更高功能的行泊一体的功能落地。

行车与泊车算法在开发与调用中仍需进一步融合:当前技术提供商已经能够较为普遍地提供硬件集成、统一底软架构的行泊一体方案,但是鉴于主机厂的采购习惯,算法应用层的行车域泊车算法仍处于分别开发和运行的状态。主机厂通常采购不同的技术提供商的行车、泊车算法,并由一方或硬件集成商进行集成,因而行车与泊车感知、规控等模块仍相对独立。而未来,将行车与泊车任务整合,进行统一的感知、感知融合、规控、定位任务,能够实现更好的集成开发并进行OTA升级,为用户提供更加无缝的行泊体验。

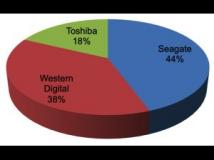

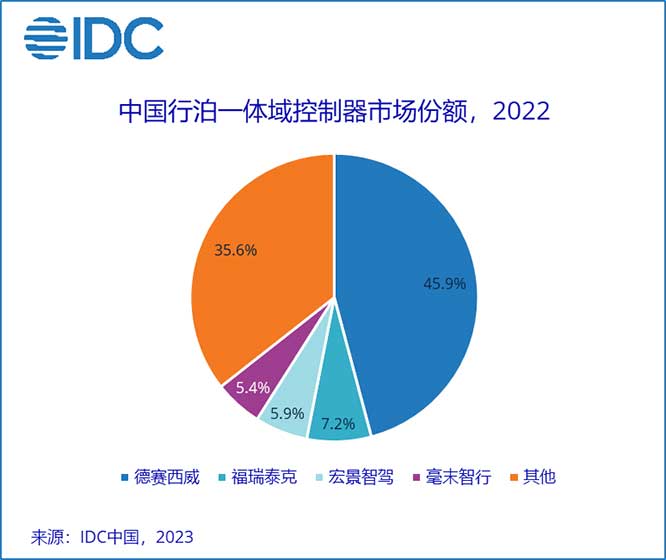

市场格局方面,中国本土技术提供商占据市场主导地位,且以L2技术厂商为主。根据调研,2022年中国行泊一体域控制器市场规模达到1.3亿美元。中国技术提供商抓住辅助驾驶向高阶自动驾驶产业升级的机遇,聚焦行车、泊车融合实现降本的需求与趋势,突破国际供应商长期主导高级驾驶辅助系统市场的局面,实现在自动驾驶领域的加速崛起与突围。其中,传统的L2技术路线厂商凭借自身的产能、技术沉淀、客户资源优势,成为当前市场的主要贡献者。2022年中国行泊一体域控制器市场竞争态势如下图所示(注:由于数字四舍五入的原因,数字可能存在微小误差)。

未来更多L2、L4技术路线厂商持续加码行泊一体市场,市场竞争将进一步加剧

一方面,以渐进式路线发展的自动驾驶领域厂商需要在原有L2功能上持续释放诸如高速领航驾驶、城市领航驾驶、自主泊车、记忆泊车等高级功能,以此完成辅助驾驶功能的扩充;另一方面L4领域玩家持续面临高昂成本、数据缺失、面对未知或长尾场景的算法安全性仍需迭代等挑战,亟需“降维”获取可商业化和量产化的产品形成持续的现金流。

当前,市场上无论是何种自动驾驶路线的厂商,还是硬件或软件厂商都将行泊一体作为业务发展的重要抓手,多方参与的市场竞争一触即发。根据各技术提供商发布的量产时间计划表,2023年将有更多产品实现量产交付,这也预示着未来市场竞争将加剧。

IDC中国市场高级分析师洪婉婷表示,近两年,自动驾驶进入商业化的关键时刻,L2与L4技术路线开始互相渗透统一,量产和成本控制成为主题。在此背景下,行泊一体产品的落地与上车成为必然的趋势。2022年行泊一体市场已经形成初步规模,2023年随着更多技术提供商的产品量产上车市场竞争将进一步加剧。未来,加速行车与泊车算法融合、实现在低算力平台上优化自动驾驶算法、产品覆盖更多车型将成为技术厂商主要的发力方向。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。