IDC预测,2022年金融市场业务系统解决方案市场规模将达到15亿元,到2026年其市场规模将达到22.9亿元,未来5年年复合增长率为10.9%。

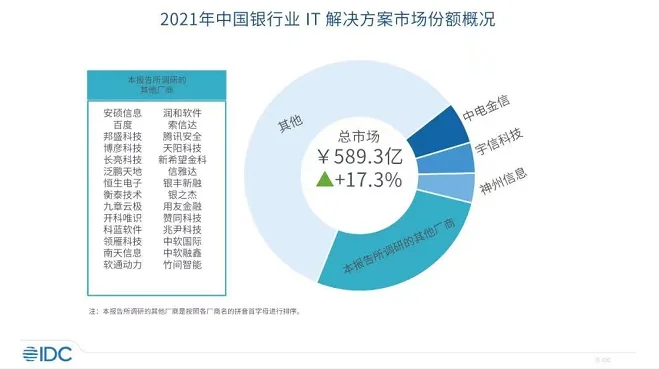

中国金融行业正在全面进入 “科技+数据”驱动的数智金融时代,诸多银行通过数字化技术的创新与应用,加快数字化转型进程,以满足数字化时代业务发展及客户服务需求,应对快速变化的市场环境。

IDC观察到中国银行业数智驱动、监管趋严、市场分化的发展趋势,,在已发布的《中国银行业IT解决方案市场份额,2021:竞争加剧 分化潜行》(上、下册,CHC48764622&CHC48764722)中,IDC新增了“智能营销”、“智能客服”、“智能风控”、“反洗钱”、“金融市场业务系统”等细分市场,以体现出不同类型厂商在不同领域的差异化能力及竞争格局。

新增细分市场现状与预测

智能营销

2021年,由于疫情影响及各银行对数字化营销、线上获客、客户转化等业务的重视,加之在政策等因素影响下,诸多银行开始深耕本地化服务业务,并开始重视客户资源管理,在此背景下,智能营销解决方案市场也迎来了新的发展机遇。

IDC认为,智能营销解决方案通过对线上线下的客户数据进行采集、整理、分析、挖掘,开展智能化、个性化、定制化、精准化的潜在客户发掘、获取、活客和留客的营销过程,提供针对客户全生命周期和全链路的智能化营销服。

作为打造银行客户数字化旅程不可或缺的一个环节,智能营销成为银行业IT解决方案细分市场的热点之一。2021年报告中该细分市场头部效应明显。从厂商格局来看,IDC认为在客户资源管解决方案积累深厚的资深IT厂商将持续向营销场景发力,他们将与对客户营销有深刻理解的互联网大厂,以及聚焦垂类的创新型金融科技厂商(如九章云极,竹间智能等)在未来几年形成多方竞争格局。IDC预测,2022年,中国银行业智能营销解决方案市场规模将达到15.6亿元人民币,到2026年其市场规模将达到29.1亿元。

智能风控

银行经营的本质是管理风险,智能风控是风险管控在业务进件时的第一道防线,从贷款申请阶段的eKYC,到贷中及贷后管理阶段的智能决策能力是风控不可或缺的关键因素。2021年该细分市场中互联网大厂及在技术及业务模式均有创新的小型金融科技公司表现突出。IDC认为智能风控细分市场也将是未来几年竞争激烈的细分市场之一,对于厂商来讲,AI及大数据能力,对业务know-how的理解缺一不可,这也是一个考验厂商持续创新能力的细分解决方案市场。2021年该细分市场中邦盛科技,腾讯安全,新希望金科等厂商表现突出。IDC预测,2022年中国银行业智能风控解决方案市场规模约25.9亿元,到2026年这一细分市场规模将达到53.2亿元,未来5年其年复合增长率达到18.9%。

智能客服

2021年,中国银行业协会发布的《远程银行人工智能客服评价指标规范》,首次构建了远程银行智能客服领域的术语体系。随着人工智能技术中,语言识别、语音合成、图像识别、自然语言处理和专家系统取得突破性进展,智能客服发展已进入加速阶段。智能客服机器人、智能质检、智能外呼、智能应答、智能催收等在银行的理财咨询、信贷业务、金融产品营销、售后服务等场景开始深入应用实践,未来随着人工智能、VR/AR/XR、数字人、元宇宙等新兴技术的成熟和其在更多场景的应用,智能客服解决方案市场在未来发展可观。

智能客服衍生于呼叫中心/远程银行细分市场,其“后台”定位正在逐渐被前置到业务办理及营销流程。对于金融数字人的研究也正在成为行业关注热点,对其应用的研究从业务场景,网点,数字化渠道,到内部办公及培训均有涉及。多模态的融合应用,尤其是对情绪(sentiment)的准确捕捉将是该领域解决方案取得突破的关键。2021年该细分市场百度的表现较为突出。IDC预测,2022年中国银行业智能客服解决方案市场规模将达到9.4亿元,到2026年其市场规模将达到18.6亿元,未来5年年复合增长率为17.5%。

反洗钱

在中国金融行业监管趋严的背景下,银行对金融安全及风险防范更加重视。反洗钱作为金融风险防范的重要领域,央行等有关部门也持续加大监管及反洗钱违规行为处罚力度。同时,央行也出台《金融机构反洗钱和反恐怖融资监督管理办法》等一系列政策文件,严控洗钱资金流。

IDC对于2 022 年全球金融行业十大预测 中的头条就是有关反洗钱,预测指出全球反洗钱活动约占全球GDP的3%。但是通过银行间资金流向可以识别非法活动的规模却不到5%。这要求金融机构对于先进的机器学习技术优先考虑投资(如无监督式的机器学习模型,图计算等),以识别复杂的非法资金流动模式。IDC预测,2022年中国银行业反洗钱解决方案市场规模将达到3.7亿元,到2026年其市场规模将达到6.3亿元。

金融市场业务

2021年是“资管新规”过渡期收官之年,各类银行纷纷通过数字化技术赋能资管业务、投行类业务等业务,打造覆盖业务全链条的数字化核心能力,以应对金融市场业务的不确定变化,促进该市场供给侧改革。

IDC认为,未来该解决方案市场中,投资交易/分析、资金管理、资产管理、估值核算、运营管理等面向各资产管理子公司、理财子公司或资管部门的系统建设和升级改造的需求将持续增加。兆尹科技,恒生电子等厂商在该细分市场表现较为较为突出。

IDC预测,2022年金融市场业务系统解决方案市场规模将达到15亿元,到2026年其市场规模将达到22.9亿元,未来5年年复合增长率为10.9%。

IDC 中国金融行业高级分析师思二勋表示:“随着银行数字化转型的深入,以用户为中心、数据为基础、科技为手段的数智能力建设将是金融科技的自主创新与深化应用的重点方向之一,并驱动着银行朝着更加普惠、开放、透明、安全、智能的业务模式转变。同时,在数智能力建设的基础上,银行客户运营、风险管理、客服中心、运维管理等业务的数智化升级改造将迎来新的发展机遇。此外,银行也将加大智能工具——AI能力组件、数据能力组件、隐私保护计算技术的引入等的采购投入。”

IDC 中国金融行业研究总监高飞表示:“IDC银行IT解决方案报告连续十二年对市场进行追踪,报告所涵盖的细分市场也在随着用户需求的变化及技术的演进而进行调整。而纳入本报告的厂商类型也在随之变化并折射出不同时点的厂商竞争格局。数智化能力在不同场景的应用有着共通的技术基础,但是与业务结合时的重点也不尽相同。本次报告聚焦银行业,对这些新增细分市场的调研积累将有助于分析师进一步理解其在泛金融行业的应用,并为推出后续相关研究及市场份额报告打下基础。”

如需了解更多关于中国银行业解决方案市场各个细分市场的发展情况及规模预测,请关注IDC即将发布的《中国银行业IT解决方案市场预测,2022–2026》报告。

声明: 此文观点不代表本站立场;转载须要保留原文链接;版权疑问请联系我们。